골프캐디에서 월가의 영웅으로

1977년부터 1990년까지 2703%라는 경이적인 수익률을 기록한 마젤란펀드를 운용한 피터린치는 46세 대 은퇴하며 아직도 월가의 전설로 남아있다.

1944년 1월 19일 미국에서 출생하는 그는 우연한 기회로 주식을 처음 접하게 된다. 수학교수와 회계사로 일하던 아버지가 사망한 뒤 11세 때 학비를 벌기 위해 골프장에서 아르바이트를 하던 중 고객들에 주식에 관한 이야기를 들은 게 계기가 되었다. 이후 보스턴 대학에서 인문학, 정치학, 심리학 등을 공부했다. 당시 매수했던 타이거 항공의 주식이 몇 년만에 5배 가까이 올랐고 이것을 바탕으로 펜실베니아 대학의 와튼스쿨(비즈니스 스쿨)에 진학하게 된다.

그는 와튼스쿨 재학 중 비즈니스 스쿨에서 배우는 주식 시장과 관련된 내용의 대부분이 실제 현장과 거의 관계가 없다는 데에 허탈감을 느꼈다. 심지어 MBA를 비롯한 경영학 공부를 하지 않은 사람이 오히려 더 훌륭한 투자자가 될 수 있을 것이라고 얘기했다.

이후 캐디시절 인연을 맺었던 조지 설리번 피델리티 사장과의 인연으로 1966년 25대1의 경쟁률을 뚫고 피델리티에 입사하면서 주식시장에 정식 입문했다. 그는 기독교 신자였지만 일요일에도 출근하며 일주일 내내 일하는 워커홀릭이였고 회사에서도 그의 능력을 인정받앗다. 1969년 정식 애널리스트로 변신했으며 1977년에는 자산 2000만달러의 마젤란펀드를 맡아 펀드매니저로 데뷔하였다.

피터린치는 소규모 펀드에 불과했떤 마젤란 펀드를 미국 최대 펀드로 발전시켰다.

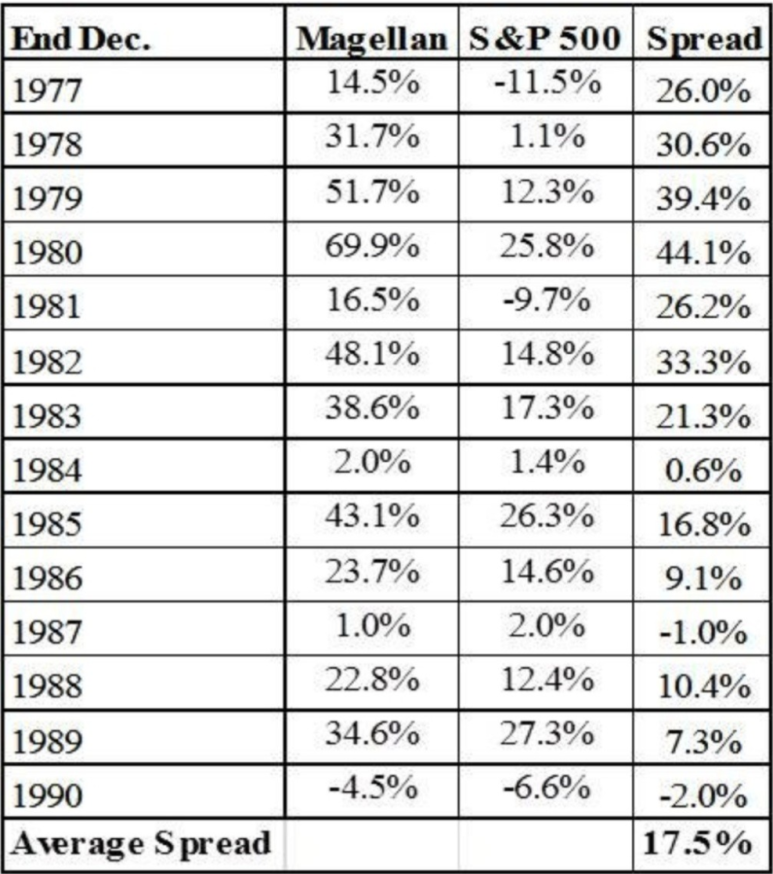

그때부터 90년 은퇴하기 전까지 그가 운용한 마젤란펀드의 누적수익률은 2703%였고 연평균 수익률을 29.2%에 달했다.

피터린치가 13년간 운용한 마젤란펀드.

13년만에 원금의 33배정도라고 볼 수 있으며 연평균 수익률이 29.2%이고 운용을 담당한지 13년만에 펀드 규모 1800만 다럴에서 140억달러로 키웠으니 대단하는 말밖에 나올 수 없습니다.

피터린치는 46세가 되던 해의 그의 생일에 앞으로 남은 가족과 더 많은 시간을 보내기 위해 월가를 떠났다. 물론 그후에도 그는 피델리티 인베스트먼트의 광고에 등장해 이 회사의 얼굴 역할을 해왔고, 현재 피델리티 매니지먼트 앤 리서치 부회장이다. 린치가 마젤란펀드를 떠난지 언 30년이 훌쩍 넘었지만 현재까지 그가 만들어낸 숱한 기록들은 아직 깨지지 않은 월스트리트가의 신화로 평가받고 있다.

은퇴로서의 소신

피터린치에 대해 잘 알려지지 않은 사실 중 가운데 하나는 그가 마젤란펀드를 운용한 기간 동안 마젤란펀드는 단 한 번이라도 투자 수익률이 상위 15위 안에 들지 못했다는 점이다. 한 해 한 해의 성적만으로는 그의 운용 실적이 두드러질 정도로 화려하지는 않았다는 말이 된다. 더구나 피터린치가 순수하게 펀드매니저로 일한 것은 마젤란펀드를 운용한 13년이 전부다. 결코 길지 않은 시간이었지만 그는 펀드매니저로서 신화를 남겼고, 은퇴한 이후에도 월스트리트에서 여전히 최고의 펀드매니저로 기억되고 있는 것이다.

피터린치는 마젤란펀드를 떠난지 3년 만이 1993년에 쓴 <피터린치 주식투자> 서문에서 자신이 왜 마젤란펀드를 떠나게 됐는지 솔직하게 설명하였다. 그때까지도 그는 마음속에 '주식에 대한 강한 욕망'을 품고 있었다. 그러나 46세의 나이로 월스트리트 최고의 펀드매니저가 되었으면서도 피터린치는 스스로 그 자리에서 물러났다. 바로'가족들과의 소중한 시간을 위해서'다

피터린치는 2,000개의 종목의 티커(미국의 주식 종목 코드)를 외우고 있으면서도 세 딸의 생일 날짜는 잊어버리고,1 9개월간 단 한 권의 책도 읽지 못하였으며, 2년동안 미식축구 경기를 한 차례도 구경하지 못했다고 린치는 고백한다. 더구나 그때 그는 아버지가 세상을 떠났을 때와 같은 나이였다. 그 순간 삶이 유한하다는 사실이 더욱 와닿았고 자신의 삶을 되돌아보게 됐다는 것이다.

피터린치는 마젤란펀드를 떠나기로 하자 피델리티의 네드 존슨 회장은 그에게 1억 달러 규모의 작은 펀드를 운용할 것을 대안으로 제시한다. 하지만 그는 거절했다. 또 패쇄형 뮤추얼펀드의 존속은 보장되는 셈이고, 그의 이름을 붙였으니 20억 달러정도는 들어올 것이며, 한 해 최소한 0.75%의 운용보수만 받아도 1,500만 달러의 수입을 얻을 수 있었다. 더군다나 그는 펀드 운용의 큰 흐름만 관리하고 실제 운용은 다른 펀드매니저에게 맡길 수 있으며 가족들과도 시간을 함께보내며 거액의 돈도 벌 수 있엇다.

하지만 린치는 일언지하에 거절하였고 펀드매니저는 펀드 규모와 관계없이 운용에 전념해야 하고 자신의 주식은 자신이 직접 골라야 한다는 것이 그의 투자 철학이었기 때문이다. 수백 명의 애널리스트와 다른 직원의 도움이 있다해도 결국 투자와 관련된 최종결정은 펀드매니저 자신이 내려야하며, 이런 결정을 위해선느 모든 시간을 기업 연구에 쏟아야 한다는 게 그의 지론이다. 월스트리트가 그를 최고의 펀드매니저로 손꼽는 것은 바로 이 같은 소신 때문일 것이다.

최악의 업종에 속한 최고기업에 투자하라

피터린치는 영업실적이 극적으로 변화하는 소위 '턴어라운드 기업'을 찾아내는 데 기업 분석의 궁극적인 목표를 두었다. 그의 투자 전략은 이런 기업을 찾아내 영업 실적이 호전되고 있다는 사실이 알려지기에 앞서 1차로 주식을 사들이고, 실제로 실적이 호전되면 추가적으로 주식을 더 매수한 다음, 이런 실적이 주가에 충분히 반영된 다음 매각하는 것이라고 요약할 수 있다. 마젤란펀드는 세계 최대의 뮤추얼펀드였지만 그의 매매 규모는 한 번에 1만 주를 넘는 경우가 드물었고, 펀드의 회전율도 비교적 높았다. 그래야만 특정 종목의 주가에 영향을 미치지 않고 주식을 매매할 수 있기 때문이다.

그는 기업 조사와 방문을 통해 수많은 투자 후보 기업을 찾아냈다. 충분히 많은 기업을 대상으로 충분히 조사하며 비록 현재 드러난 영업 실적은 좋지 않더라도 실적이 극적으로 변화하고 있는 턴어라운드 기업을 찾아낼 수 있다는 게 그의 주장이다.

"어떤 업종에 대해 투자자들 대부분의 의견이 더 나빠지고 있다고 할 때까지 기다려라. 그리고 그때 그런 업종에서 가장 뛰어난 기업의 주식을 사라"

흥미로운 점은 그가 운용했던 마젤란 펀드에 투자한 고객은 절반 이상이 손해를 봤다는 것. 뛰어난 펀드 수익률에 혹해 가입했다 수익률이 떨어지면 바로 환매를 한 고객들이 많았기 때문이라고 한다.

오늘날에도 여전히 되풀이 되고 있는 서툰 투자자들의 본성은 변하지 않는다.

'인물학습' 카테고리의 다른 글

| 파생고수 소진 - 철저한 데이트레이딩으로 실전투자대회 우승만 수차례 (1) | 2023.08.31 |

|---|---|

| 나는 나를 베팅한다. 김상경(국내 최초의 외환딜러) (0) | 2023.08.30 |

| 월가의 헤지펀드의 전설 데이비드 전 KDB자산운용대표 (1) | 2023.08.28 |

| '알바트로스' 성필규회장 (0) | 2023.08.25 |

| 블랙록의 CEO 래리핑크 (0) | 2023.08.24 |